2022年中国电镀行业上市公司全方位对比(附汇总数据对比)

本文核心数据:营业收入;业务收入;业务占比;毛利率;产量等

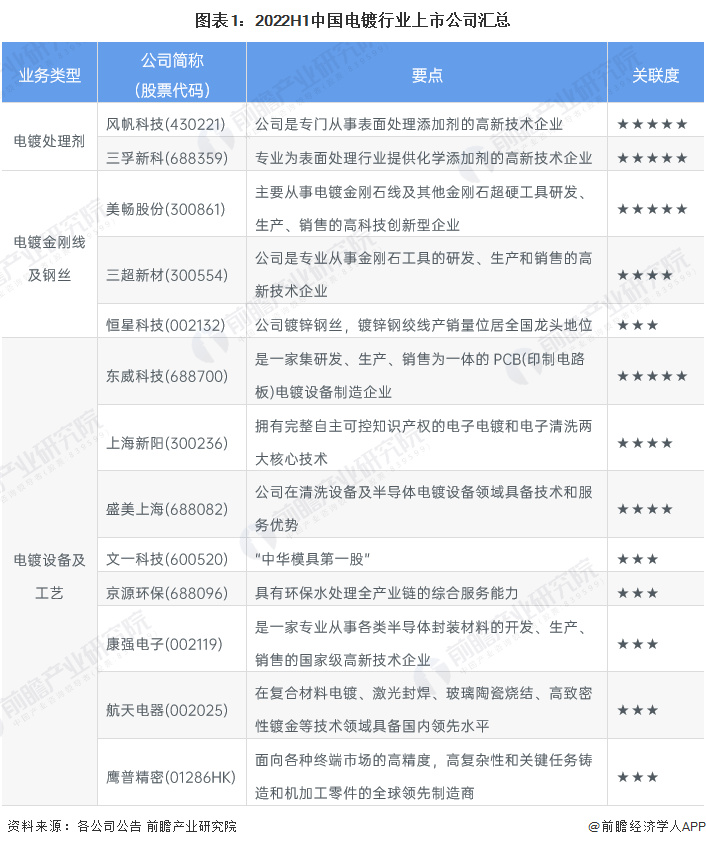

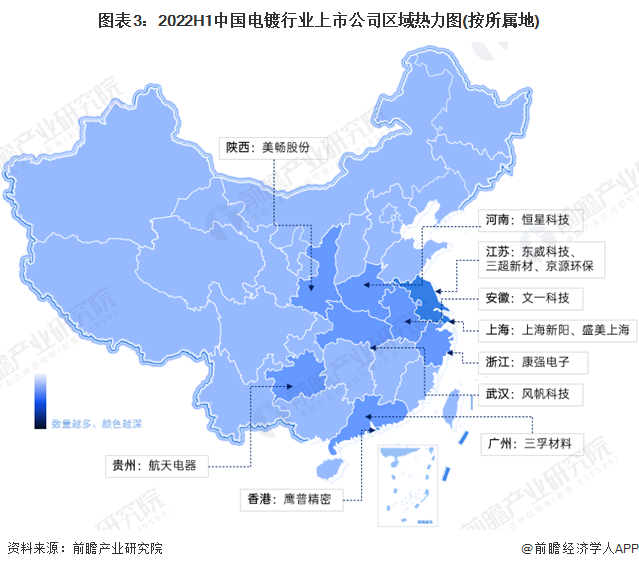

1、电镀行业上市公司汇总

根据行业关联度来看,行业内关联度较强的是风帆科技、东威科技、美畅股份、;他们已具备成熟的电镀技术和工艺,在布局电镀设备的同时积极开拓下游领域,如电镀金刚线和钢丝等。其次是三超新材、盛美上海,,这些企业有丰富的电镀加工工艺技术,同时在行业内电镀设备知名度较高。其他如、、康强电子、航天电器、鹰普精密等关联度相对中等,因为他们的主要业务产品分布在汽车、半导体、电子电器等领域,电镀技术相对来说是加工环节的一部分。电镀行业上市公司主要有:

电镀处理剂:风帆科技(430221)、三孚新科(688359);

电镀金刚线及钢丝:美畅股份(300861)、三超新材(300554)、恒星科技(002132);

电镀设备及工艺:东威科技(688700)、上海新阳(300236)、盛美上海(688082)、文一科技(600520)、(688096)、康强电子(002119)、航天电器(002025)、鹰普精密(01286.HK)。

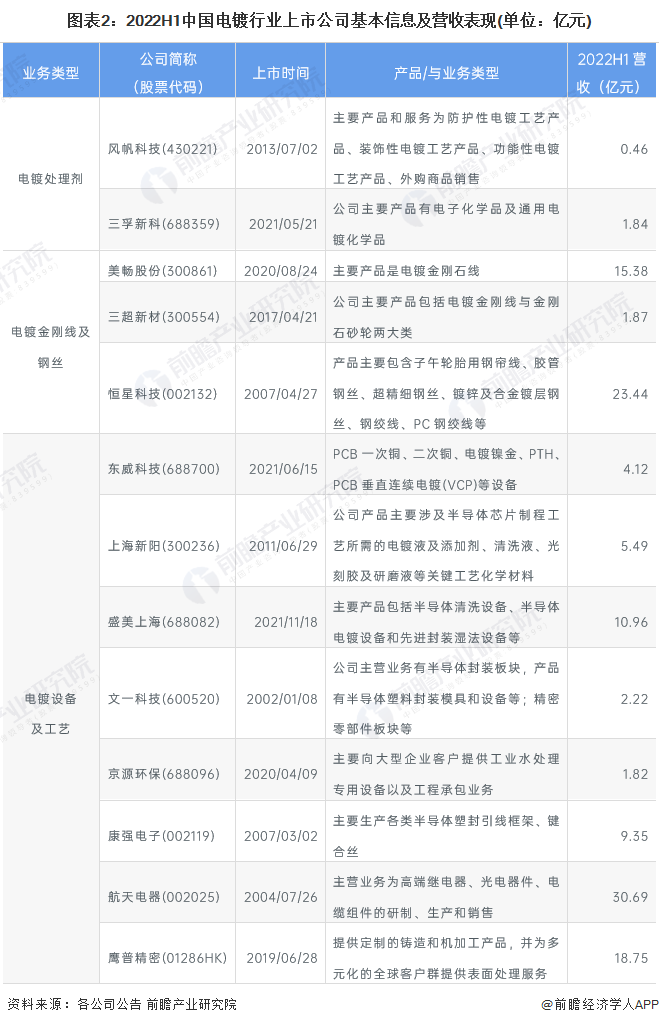

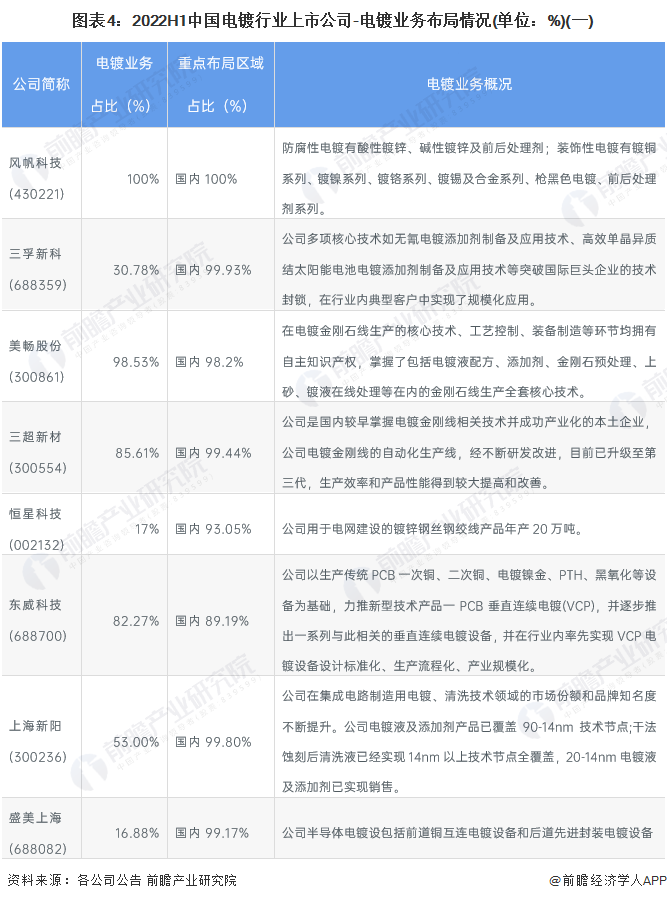

2、电镀行业上市公司业务布局对比

电镀行业的上市公司中,几乎所有业务从事电镀相关的是风帆科技,尽管其上半年收入相对较低,但专业性强,主要电镀业务是防腐性电镀和装饰性电镀。美畅股份98%以上是电镀金刚石线,近年来随着下游光伏行业需求爆发,用于切割光伏产品的电镀金刚石线的需求也跟着水涨船高,公司在该领域核心竞争力较强。电镀业务超过80%的还有三超新材和东威科技,前者是国内较早掌握电镀金刚线相关技术并成功产业化的本土企业,而后者PCB垂直连续电镀(VCP)等设备在业内知名度较高。其他公司电镀相关业务占比较低,主要是电镀产业污染较高,为谋求转型企业积极发展下游相关业务。

注:京源环保、康强电子、航天电器三家公司并未披露电镀业务占比,2022H1占比数据为初步核算。

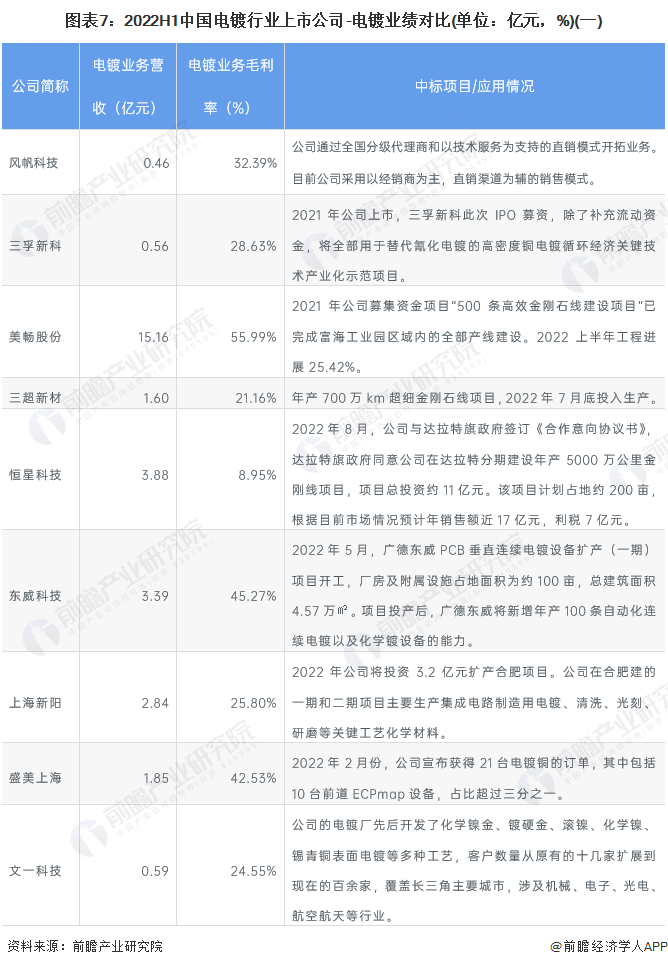

3、电镀行业上市公司电镀业绩对比

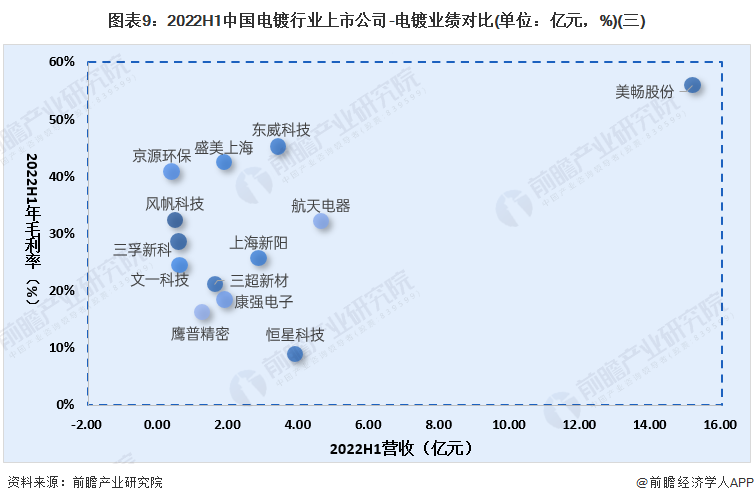

目前,在电镀业务中2022上半年收入最高的是美畅股份,其电镀金刚石线产品毛利率高达55.99%,2021年公司募集资金项目“500条高效金刚石线建设项目”已完成富海工业园区域内的全部产线建设。其次是航天电器,尽管电镀产品占比较低,但由于企业整体收入较高,且自主进行电镀加工,因此相对来说电镀收入较高。毛利率较高的还有东威科技和盛美上海,毛利率分别为45%和42%。从整体上看大部分企业电镀业务收入较低,2022上半年因为疫情和国际紧张局势等原因,除美畅股份外其他企业电镀业务收入不超过4亿元,大部分在1-2亿元左右。

从电镀行业上市公司业绩表现看,行业业绩表现最好的是美畅股份,在营收和毛利率上有绝对优势,其次是东威科技、盛美上海、航天电器,其他公司2022年上半年电镀业绩有待提高。

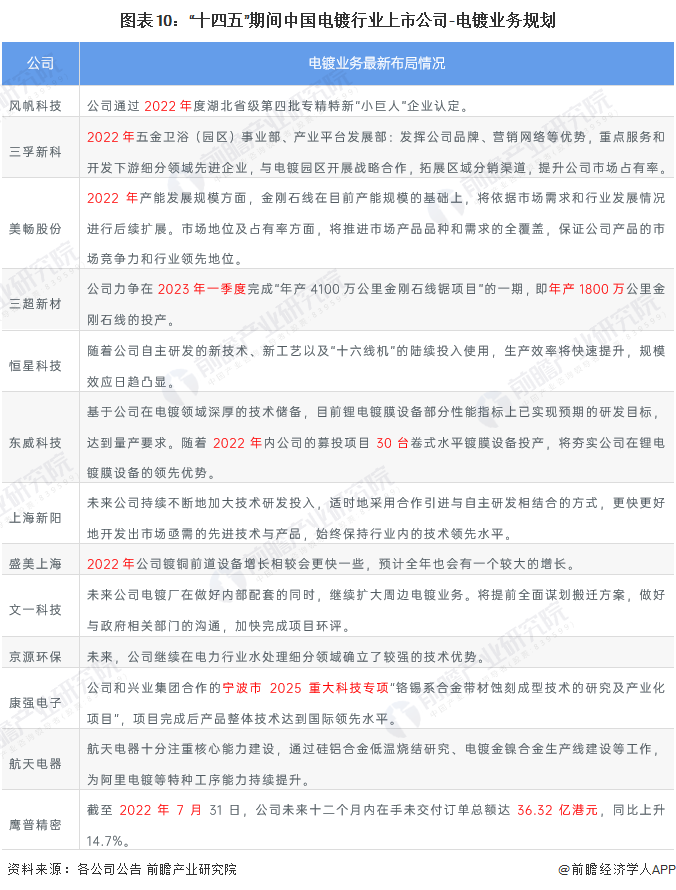

4、电镀行业上市公司电镀业务规划对比

电镀行业上市公司整体规划上对指标并无太详细披露,仅三超新材的规划是公司力争在2023年一季度完成“年产4100万公里金刚石线锯项目”的一期,即年产1800万公里金刚石线的投产。美畅股份、东威科技、康强电子目标是继续保持行业领先地位;三孚新科、恒星科技、盛美上海在公司规划中对市场规模预计有较快的增长;风帆科技、上海新阳、京源环保规划继续保持技术优势;文一科技在电镀厂搬迁及环评上计划做好相关工作。

更多本行业研究分析详见前瞻产业研究院《中国电镀行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。